天津大沽化工股份有限公司,天津 300450

摘要:环氧丙烷/苯乙烯共氧化法(PO/SM工艺)是生产环氧丙烷的主要路线之一,该工艺采用乙苯过氧化物作为中间产物,以丙烯和乙苯为原料生产环氧丙烷和苯乙烯,本文通过对环氧丙烷和苯乙烯产品的市场情况摸底,结合成本、区位以及效益方面的优势分析,对PO/SM项目前景进行浅析。

关键词:环氧丙烷;苯乙烯;项目前景

Prospect analysis of PO/SM project

Yang Tao Ning Jiwei

(Tianjin Dagu Chemical Co., Ltd, Tianjin 300450)

Abstract:Propylene Oxide and Styrene Monomer co-oxidation (PO/SM process) is one of the main routes of PO production; the process uses EBHP as an intermediate product, propylene and EB as raw materials to produce PO and SM. By this article, we analyze the prospect of the PO/SM project based on the market of PO and SM, combined with the analysis of advantages in cost, location and benefit.

Key words: Propylene Oxide; Styrene Monomer; Prospect of the project

1 POSM产品简介

环氧丙烷(PO)作为重要的基本有机化工原料,其最大用途是生产聚醚多元醇作为泡沫体和非泡沫体聚氨酯原料,其次是用于生产丙二醇、非离子表面活性剂、油田破乳剂、农药乳化剂和显影剂等,其上下游产业链较长且终端应用覆盖面广。

苯乙烯(SM)可以用来生产聚苯乙烯(PS)、丁苯橡胶(SBR)、丁苯胶乳(包括SBR胶乳和S/B共聚物胶乳)以及ABS树脂等。

2 市场情况介绍

2.1 PO供需分析及预测

2.1.1产能分析

截至2019年底,国内共有25家PO生产企业,总产能为339.1万吨/年。主要生产工艺有氯醇法、直接氧化法和共氧化法,其中氯醇法产能为179.2万吨/年,占总产能的52.85%;直接氧化法产能为40万吨/年,占总产能的11.79%;共氧化法产能为119.9万吨/年,占总产能的35.36%。

从我国环氧丙烷的产能分布情况看,华东地区较为集中,产能占全国总产能的70.22%,其次是华南地区和东北地区分别占12.98%和12.38%,华北地区产能占比只有4.42%。

从全国产能产量统计来看,17-19年,PO产量从264.0万吨增至285.0万吨,同比增长7.9%,产能从2017年的327.0万吨增至2019年的339.1万吨,同比增长3.7%。

2019年,国内PO供应量为285万吨,进口量为47.4万吨,表观消耗量为332.2万吨,受下游需求影响,增长较慢。

2.1.2市场预测

国内PO的产能在未来仍将进一步扩大,鉴于2020-2021年间国内数家企业新增产能的逐步投放,2020年环氧丙烷供应预期增长约263万吨,产能扩充迅速。

PO的需求增长主要依靠下游聚氨酯的消费增长拉动,经预测,2020年与聚氨酯市场息息相关的“汽车+房地产”两大支柱产业仍难走出结构性调整的阵痛期,需求或继续偏弱。

2.2 SM供需分析及预测

2.2.1供需分析

2019年我国苯乙烯生产企业共有50家,总生产能力为930.5万吨/年;2019年我国苯乙烯进口量为324.3万吨,同比增加了11.3%。

17-19年,国内SM产量从746.4万吨增至857.2万吨,同比增长14.3%,产能从2017年的849.5万吨增至2019年的930.5万吨,同比增长9.4%。

国内SM表观消费量近年来呈不断增长趋势。2017年消耗量969.9万吨,2019年消耗量1176.1万吨,同比增长21.2%。

2.2.2 市场预测

15年-19年,国内苯乙烯产能年均增速5.3%,未来几年,由于下游市场的不断扩张,中国苯乙烯行业仍将保持高度扩能态势。据不完全统计,在2020年国内拟新建苯乙烯产能有594万吨/年将会投入商业运营,2021年预计新投产产能248万吨/年。

近五年来,国内苯乙烯消耗量年均增速为7.0%,随着苯乙烯行业产能增加,预计2020年苯乙烯消耗量1400万吨/年,预计较2019年增长19.0%。

3 项目竞争力分析

本文从技术、区位、效益等方面对PO/SM项目在华北地区的竞争力进行分析,结果如下:

3.1技术优势

通过制造成本对比发现,PO/SM装置与HPPO与SM(传统)组合装置相比具有成本优势,与HPPO和SM(DHU)组合相比基本持平。

不同PO生产技术投资和成本比较

序号 | 指标 | 单位 | PO/SM | HPPO+SM | HPPO+SM | ||

PO+SM | HPPO | 传统 | HPPO | DHU | |||

1 | 产品规模 | | | | | | |

1.1 | PO | 吨/年 | 200000 | 200000 | — | 200000 | — |

1.2 | SM | 吨/年 | 450000 | — | 500000 | — | 500000 |

2 | 投资估算 | 亿元 | 34.88 | 26.86 | 16.34 | 26.86 | 16.34 |

3 | 生产费用 | 元/吨 | 6054.56 | 7846.31 | 5814.02 | 7846.31 | 5474.42 |

4 | 三项费用 | 元/吨 | 490.04 | 567.2 | 230.39 | 567.2 | 230.39 |

5 | SM产品成本 | 元/吨 | | | 6044.41 | | 5704.81 |

6 | PO产品成本 | 元/吨 | | 8413.51 | | 8413.51 | |

7 | PO+SM综合产品成本 | 元/吨 | 6544.6 | 6773.36 | 6538.26 | ||

8 | PO产品市场价格(含税) | 元/吨 | 13300 | 13300 | | 13300 | |

9 | SM产品市场价格(含税) | 元/吨 | 6570 | | 6570 | | 6570 |

10 | PO产品利润 | 元/吨 | | 4886.49 | | 4886.49 | |

11 | SM产品利润 | 元/吨 | | | 525.59 | | 865.19 |

12 | 产品综合利润 | 元/吨 | 2096.17 | 1867.41 | 2102.51 | ||

3.2区位优势

纵观市场,PO下游客户主要生产聚醚、丙二醇及丙二醇醚等;SM下游客户主要生产聚苯乙烯、ABS及SBS等,华北地区和周边有较多的PO及SM下游客户,物流成本较低,项目有较强的区位优势。

3.3效益优势

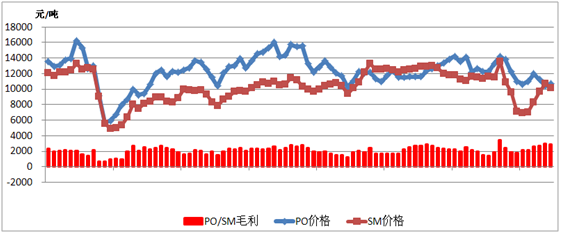

根据2008年至2018年PO及SM的市场价格,列举出产品盈利情况如下图:

图1 2008-2018年份PO/SM毛利变化情况

通过上图可以看到PO/SM项目近年来一直维持较高的盈利水平。

综上所述,PO/SM项目在华北地区拥有地域优势,投资省、效益好、产品市场前景看好,有利于企业持续发展。

参考文献:(参考文献需要在文章中相应位置标注出来)

[1]中国石油和化工大宗产品年度报告[R]. 北京:中国化工经济技术发展中心,2020.267-278;333-343.

[2] 李春耕.凌世明.环氧丙烷成产工艺研究[J]. 中国氯碱 .2019.